Flows record sur les ETF au T2 2025 : les grandes tendances à retenir

L’appétit pour les actions reste donc fort, mais se détourne partiellement du marché américain. En effet, si les ETF actions US ont démarré le trimestre avec près de 6 milliards d’euros de sorties nettes

BOURSE

Le deuxième trimestre 2025 a marqué un tournant historique pour le marché des ETF en Europe, avec des flux record dépassant les 60 milliards d’euros. Dans un contexte de fortes incertitudes économiques et géopolitiques, les investisseurs ont massivement réalloué leurs capitaux, révélant des signaux clairs sur leurs anticipations, leur tolérance au risque et leurs convictions régionales.

À l’occasion du podcast Talking Heads, Daniel Dornel (Head of ETF Research chez BNP Paribas Asset Management) a dressé, aux côtés de Daniel Morris (Chief Market Strategist), un état des lieux détaillé de ces mouvements de capitaux. Voici l’essentiel à retenir, analysé et enrichi pour les lecteurs d’InvestingPro.fr.

Des flux massifs vers les ETF actions, malgré les incertitudes

Le T2 2025 s’est ouvert dans un climat de volatilité élevée : tensions géopolitiques au Moyen-Orient, hausse des taux longs américains, risques de ralentissement mondial, et inquiétudes liées aux politiques tarifaires des États-Unis. Malgré cela, les ETF ont connu un afflux net de plus de 60 milliards d’euros, un record historique.

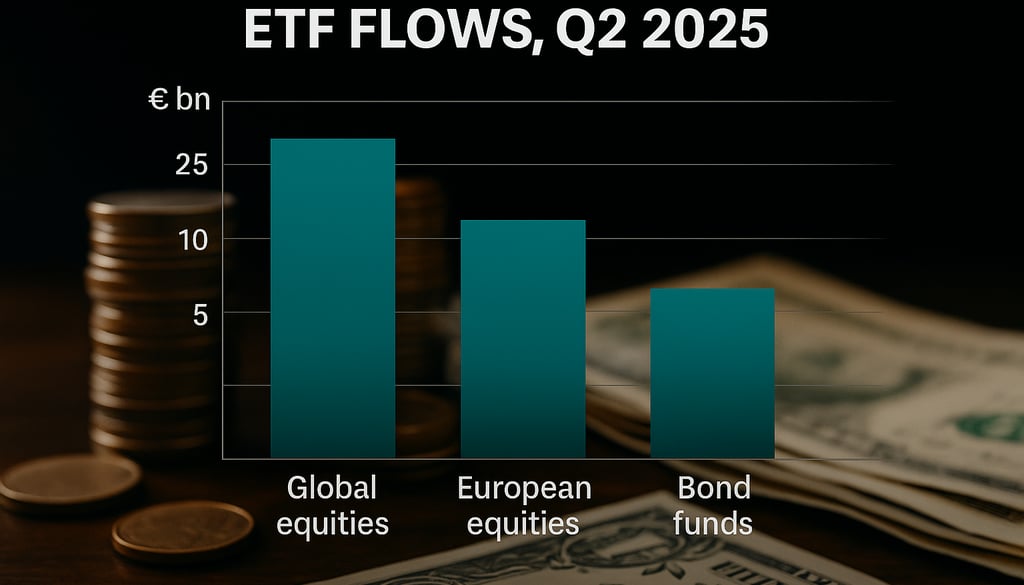

Répartition des flux par zone géographique :

Actions mondiales : +21 Md€

Actions européennes : +14 Md€

Marchés émergents : +4 Md€ (meilleur trimestre depuis début 2023)

L’appétit pour les actions reste donc fort, mais se détourne partiellement du marché américain. En effet, si les ETF actions US ont démarré le trimestre avec près de 6 milliards d’euros de sorties nettes, ils ont finalement terminé en positif (notamment grâce au mois de mai). En revanche, les flux de juin sont restés négatifs sur ce segment.

Idée d'investissement crypto :

RealT : immobilier à 9%

Binance : acheter de la crypto facilement

Spectra : encore +rentable que la rentabilité

Coach investissement gratuit :

Disponible 7/7 et 24/25

Posez lui toutes vos questions

Dispo ici GO

📘 GUIDE COMPLET : BIEN PRÉPARER SA RETRAITE : ICI GO

États-Unis : des arbitrages sectoriels plutôt qu’un désengagement global

Contrairement à ce que l’on pourrait croire, il n’y a pas eu de rotation massive depuis les actions américaines vers les actions européennes ou mondiales. En réalité, les investisseurs ont surtout cessé de renforcer leurs positions sur les ETF américains, préférant se repositionner sur des expositions jugées plus pertinentes ou moins risquées.

Tendances notables sur les ETF US :

ETF core (S&P 500, Nasdaq 100) : +10 Md€

Stratégies smart beta : sorties nettes, surtout sur les égalités pondérées, mid et small caps

ETF ESG américains : en net repli

Cela reflète une volonté de recentrage sur les indices phares, considérés comme plus résilients en période d’incertitude, au détriment des stratégies alternatives ou ESG plus spécifiques.

Obligations : la prudence domine, mais le retour du risque se profile

Le segment obligataire a également connu un trimestre exceptionnel avec 19 milliards d’euros de collecte nette.

Répartition des flux sur la dette :

Obligations souveraines : +7,6 Md€

Obligations ultra-courtes : +6,7 Md€

Focus eurozone : +4 Md€ sur les titres d’État de la zone euro

Les investisseurs ont clairement privilégié les actifs obligataires les moins risqués, en réaction aux incertitudes sur les taux et la croissance. Mais un frémissement est observé en fin de trimestre, avec un regain d’intérêt pour :

Les obligations d’entreprises investment grade

Les obligations à haut rendement (high yield)

Actifs "améliorés", ETF actifs et stratégies ESG : des signaux divergents

Parmi les innovations les plus en vue, les ETF actifs et les stratégies dites “enhanced” (faible écart de suivi mais ajout de critères alpha/ESG) ont connu une dynamique positive, notamment en Europe et au niveau mondial.

Les ETF actifs progressent fortement, signalant un intérêt pour une gestion plus souple et tactique. Les stratégies ESG à faible tracking error (ESG “light”) restent résilientes avec +3 Md€, tandis que les ETF ESG très sélectifs enregistrent d’importantes sorties.

Quelles perspectives pour les ETF au second semestre 2025 ?

Les données du deuxième trimestre traduisent un paradoxe : une prudence marquée, mais une appétence intacte pour les placements en bourse, à condition de sélectionner les expositions avec discernement.

Les tendances à surveiller :

Le retour progressif du risque, notamment sur le crédit

Le regain d’intérêt pour les ETF actifs ou thématiques

Le potentiel des marchés émergents après un trimestre solide

La redéfinition des standards ESG par les investisseurs eux-mêmes

En résumé

Record de collecte au T2 2025 avec +60 milliards d’euros

Doutes sur les actions US, mais pas d’exode massif

Retour en grâce de l’Europe et des marchés émergents

Bond ETFs : priorité à la sécurité, mais retour du risque en fin de trimestre

ESG : sélection accrue, succès des stratégies équilibrées

À retenir pour vos décisions d’investissement

Les ETF confirment leur rôle de baromètre des marchés et de vecteur agile d’allocation. Les investisseurs institutionnels comme particuliers continuent de plébisciter cette classe d’actifs pour sa transparence, sa liquidité et sa flexibilité.

Mais ce trimestre nous montre surtout que la prudence ne signifie pas l’inaction. Dans un monde incertain, les ETF permettent d’ajuster ses expositions rapidement, tout en gardant une cohérence stratégique.

À lire aussi sur InvestingPro.fr